INDICE

- Pre-requisiti

- Introduzione

- Impostazioni Base

- Configurazione avanzata: casi d'uso

- Caso d'Uso 1: unica intestazione con erogazione di servizi da parte di più ragioni sociali (quindi ognuna con il proprio modello di documento associato alla tassa)

- Caso d'Uso 2: intestazioni multiple, ognuna con il proprio modello di documento associato alla tassa

- Caso d'Uso 3: tassazione mista (un oggetto in vendita è soggetto a più di una tassa)

Pre-requisiti

La lettura di questo manuale è consigliata soltanto dopo aver appreso come creare un modello documento.

Inoltre, è necessaria una conoscenza approfondita sulla gestione fiscale del proprio centro.

Introduzione

SPORTRICK richiede la creazione di una o più tasse da associare ai vari oggetti di vendita a seconda del regime fiscale richiesto;

- nel caso in cui all'interno del centro ci fossero attività con lo stesso regime fiscale ma riferite a società differenti, è sufficiente creare una tassa per ogni società anche se le tasse hanno la stessa aliquota.

- in caso non siano previste tasse, (quindi quanto venduto è soggetto a esenzione fiscale), sarà necessario creare una tassa con valore pari a 0%.

La sezione dedicata alle tasse è divisa in due parti:

- tasse: creazione del modello tassa e impostazione del valore dell'aliquota;

- gestione avanzata: creazione di varie tasse in caso di più ragioni fiscali e associazione delle tasse con il corrispondente modello documento.

Impostazioni Base

Creazione modello tassa

Per aggiungere una nuova tassa cliccare su Impostazioni -> Tasse -> Aggiungi Tassa e indicare:

- codice: inserire il codice/nome della tassa. Questo codice verrà visualizzato in fase di pagamento;

- descrizione: (opzionale) breve descrizione della tassa (eventualmente ripetere il nome/codice della tassa);

- valore percentuale: valore percentuale della tassa (per la gestione dell'IVA). Se innecessario, lasciare il campo al valore di default;

- valore fisso: valore fisso della tassa (per gestire ad esempio spese di incasso/bollo). Questo valore verrà aggiunto al prezzo finale (o sottratto, se preceduto dal simbolo meno - ). Se innecessario, lasciare il valore di default.

Salvare le modifiche.

Associazione documento per automatismo durante i pagamenti

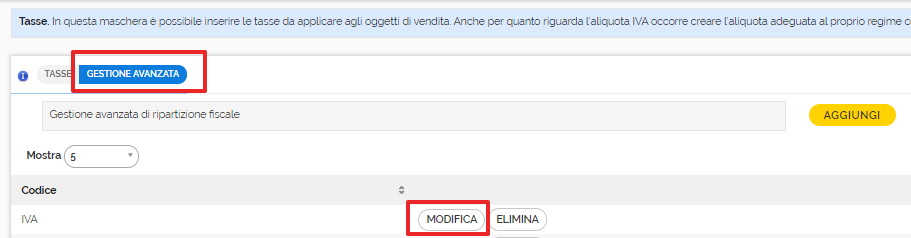

Cliccare di nuovo sul tasto Modifica

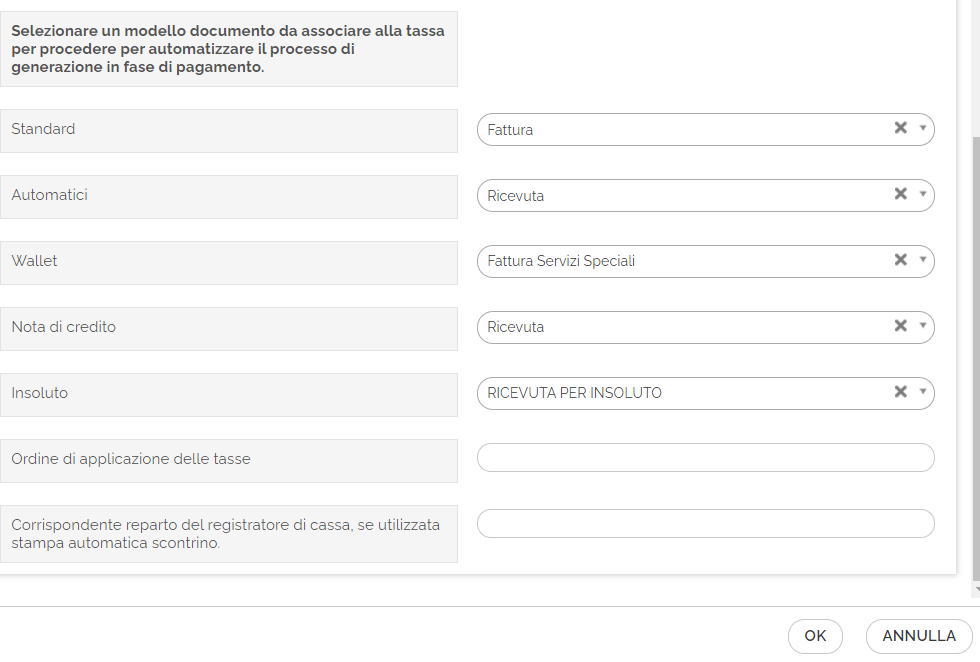

si aprirà una nuova schermata nella quale si impostano i modelli di documento necessari a seconda del tipo di operazione:

- STANDARD: per pagamenti standard effettuati dal Front-Office (reception);

- AUTOMATICI:

- per pagamenti automatici rateizzati su carta di credito/SEPA (ogni mese in automatico parte l'addebito su carta di credito o IBAN);

- per pagamenti via web (E-Commerce);

- WALLET: pagamenti tramite borsellino elettronico (credito prepagato);

- NOTA DI CREDITO: storni/rimborsi (attenzione! Per utilizzare un documento come nota di credito serve spuntare l'opzione corrispondente nei dettagli dello stesso da Impostazioni -> Documenti -> Impostazioni);

- INSOLUTO: gestione degli insoluti che si generano dal processo SEPA. Maggiori informazioni su questo tema vengono fornite nelle manualistica relativa al SEPA.

Inserimento reparto per registratore di cassa compatibile

N.B. In caso di utilizzo di un registratore fiscale compatibile con SPORTRICK (si rimanda al manuale sui registratori di cassa per visualizzare quelli compatibili), inserire il reparto del registratore fiscale per la stampa automatica dello scontrino. Questo passaggio è molto importante, dato che la mancata compilazione di questo campo può causare problemi durante la stampa dello scontrino (mancata emissione o blocco stampa).

Cliccare su OK per salvare.

Configurazione avanzata: casi d'uso

Caso d'Uso 1: unica intestazione con erogazione di servizi da parte di più ragioni sociali (quindi ognuna con il proprio modello di documento associato alla tassa)

Se si dispone di un'unica intestazione ma all'interno del centro i servizi sono gestiti da diverse ragioni sociali, serve creare una tassa e un modello documento per ogni società (esempio: una società commerciale gestisce l'erogazione di servizi legati alla palestra soggetti a IVA e un'associazione sportiva gestisce i corsi di nuoto esenti da IVA). La tabella sottostante mostra come configurare le diverse gestioni fiscali.

I servizi sono forniti da diverse ragioni sociali ma hanno la medesima aliquota |

|

I servizi sono forniti da diverse ragioni sociali con aliquote diverse, oppure alcuni sono soggetti a tassazione e altri sono esenti |

Risultato di esempio: oni oggetto di vendita a cui viene associata la tassa IVA 0 prevederà l'emissione del modello documento prescelto per l'associazione sportiva esente IVA, mentre ogni oggetto di vendita a cui viene associata la tassa IVA 22 prevederà l'emissione del modello documento prescelto per la società commerciale. |

Per differenziare gli incassi a seconda della ragione sociale, si consiglia di creare un report con fonte dati "movimenti" e impostare un filtro per tipo di documento. Per maggiori istruzioni si rimanda al manuale sui report.

Caso d'Uso 2: intestazioni multiple, ognuna con il proprio modello di documento associato alla tassa

Come prima cosa è necessario configurare su ogni intestazione dei modelli documento con il relativo numeratore.

Successivamente, si dovranno censire le tasse:

- cliccare su Impostazioni -> Tasse per creare i modelli tassa tramite il tasto Aggiungi, specificando nome e valore (es. IVA 22%, IVA 0%...). In automatico appariranno anche sulle altre intestazioni;

- cliccare su Gestione Avanzata e poi Modifica;

- inserire anche le altre intestazioni e premere su Salva Modifiche. Ripetere l'operazione descritta nel punto 2 e 3 anche per eventuali altre tasse;

- tornare su Gestione Avanzata e premere su Modifica e successivamente di nuovo su modifica

assegnare il modello documento specifico che verrà emesso ogni volta che si vende un oggetto con questa tassazione selezionandolo nel campo standard;

assegnare il modello documento specifico che verrà emesso ogni volta che si vende un oggetto con questa tassazione selezionandolo nel campo standard;

- in caso di altre tasse da configurare per l'intestazione corrente, premere su Indietro e ripetere i passaggi descritti nel punto 4;

- cambiare intestazione e andare sulla maschera di Gestione Avanzata delle tasse e premere Modifica al lato della tassa. Si nota come è già stata configurata la tassa per l'intestazione precedente, quindi si dovrà premere su Aggiungi per configurarla anche sull'instazione corrente,

associando il modello documento censito nell'instazione corrente e compilando i campi necessari come indicato nell'immagine sottostante di esempio

associando il modello documento censito nell'instazione corrente e compilando i campi necessari come indicato nell'immagine sottostante di esempio

- ripetere la procedura descritta al punto 6 anche per le altre eventuali tasse sull'intestazione corrente;

- una volta terminato, ripetere la procedura descritta nel punto 6 anche sulle altre intestazioni.

Caso d'Uso 3: tassazione mista (un oggetto in vendita è soggetto a più di una tassa)

La creazione di un gruppo tasse contenente diversi modelli di tassa permette una ripartizione della tassazione in base alle percentuali specificate: es. al 70% dell'importo deve essere applicata l'IVA e il restante 30% è esente.

- Da Impostazioni -> Tasse, una volta creati i modelli tassa, spostarsi in gestione avanzata e cliccare su Aggiungi;

- specificare il nome del gruppo tassa e cliccare su Salva le modifiche;

- cliccare su Aggiungi per creare le tasse appartenenti al gruppo;

- selezionare uno ad uno i vari modelli di tassa con le proprie specifiche indicate nei campi corrispondenti e cliccare su OK per salvare. Descrizione dei campi disponibili:

- già inclusa: indica che la tassa selezionata nel primo campo è da considerarsi già compresa nel prezzo di vendita;

- ripartizione: percentuale di ripartizione sul prezzo totale per la tassa selezionata;

- variazioni imponibile: (FACOLTATIVO) valore da sommare (o sottrarre, inserendo numero negativo) al prezzo totale per ottenere l'imponibile finale. Se si utilizza una ripartizione percentuale della tassa, l'imponibile deve essere a 0 oppure lasciato vuoto;

- modello di documento: selezionare i modelli documenti predefiniti per varie dinamiche di pagamento. Se viene selezionato un modello documento, durante il pagamento il sistema emetterà automaticamente il documento corretto senza doverlo impostare manualmente ogni volta;

- ordine di applicazione: identifica l'ordine di applicazione di ogni tassa durante il pagamento;

- reparto del registratore fiscale: reparto corrispondente del registratore di cassa se si utilizza la stampa automatica dello scontrino (solo per registratori di cassa fiscali).

Quindi per esempio prima si crea la ripartizione del 30% per il modello tassa esente con il documento corrispondente e l'ordine di applicazione e si clicca su OK, poi si clicca di nuovo su Aggiungi, si seleziona il modello tassa IVA 22 e si imposta la ripartizione al 70% con il relativo modello di documento e ordine di applicazione e si clicca su OK.

|